1. ĐẶT VẤN ĐỀ

Thị trường bất động sản nước ta đã và đang phát triển mạnh mẽ, tạo động lực tăng trưởng kinh tế, duy trì ổn định xã hội, kích thích các nguồn lực đầu tư cũng như đáp ứng các nhu cầu về đất đai và nhà ở. Bên cạnh những mặt tích cực, thị trường bất động sản còn có một số hạn chế về tính minh bạch và việc sử dụng không hiệu quả nguồn lực đất đai. Một trong những nguyên nhân chính dẫn đến tình trạng trên là những bất cập của chính sách thuế bất động sản. Hiện nay, các quy định về thuế sử dụng, kinh doanh bất động sản được Thủ tướng Chính phủ giao cho Bộ Tài chính, Bộ Tư pháp nghiên cứu trong luật thuế bất động sản và đây là một trong các nội dung cải cách hệ thống thuế giai đoạn 2021-2030. Nhìn chung, thuế bất động sản được nhìn nhận sẽ đem lại nguồn thu cho ngân sách Nhà nước, điều chỉnh mục tiêu kinh tế vĩ mô, chống đầu cơ và đảm bảo công bằng xã hội. Việc xây dựng chính sách thuế đối với bất động sản một cách đồng bộ, toàn diện, có căn cứ cơ sở khoa học, phù hợp với bối cảnh thực tiễn là yêu cầu cấp thiết.

Trên thế giới, thuế bất động sản là một loại thuế quan trọng của chính quyền địa phương bởi đây là nguồn thu vô cùng lớn và thường xuyên; nguồn thu này quay ngược trở lại phục vụ đầu tư, tu bổ hạ tầng, chi trả cho các dịch vụ địa phương, đáp ứng an sinh xã hội (Enid, 2010). Tác động rõ ràng của thuế đối với thị trường bất động sản được thể hiện thông qua cơ chế tăng thuế chuyển nhượng dẫn đến giảm giá bất động sản và số lượng giao dịch. Trong thực tế, thuế bất động sản không được ưa chuộng bởi người chịu thuế thường không có thu nhập phát sinh từ việc quyền sở hữu bị đánh thuế (Sarka và Jana, 2020). Việc thực hiện các chính sách thuế đòi hỏi phải có sự kết hợp nhiều lựa chọn liên quan đến căn cứ tính thuế, đối tượng chịu thuế, cụ thể như: tài sản nào sẽ bị đánh thuế - đất đai hay nhà; cơ sở của thuế là gì - giá trị thị trường, giá trị cho thuê, diện tích hoặc thứ gì khác; ai sẽ bị đánh thuế - chủ sở hữu hay người sử dụng (William, 2013). Kinh nghiệm từ nhiều quốc gia trên thế giới cho thấy, cơ sở tính thuế thường dựa trên giá trị vốn và mức thuế suất được căn cứ theo ngân sách dự kiến và tổng giá trị bất động sản địa phương nhưng việc áp dụng cụ thể các chính sách thuế tùy thuộc vào mục đích của Nhà nước và điều kiện thực tế (Nara và Mick, 2015). Một số công trình nghiên cứu trong nước hiện nay tập trung nhiều vào đề xuất hoàn thiện các bộ luật về thuế như thuế thu nhập cá nhân, thuế đánh vào tài sản với mục tiêu đem lại nguồn thu và đảm bảo công bằng (Phạm Thanh Lan, 2022). Bài báo trình bày về tình hình thực hiện các chính sách về thuế sử dụng đất nông nghiệp, thuế sử dụng đất phi nông nghiệp, thuế thu nhập cá nhân từ chuyển nhượng bất động sản tại Việt Nam, từ đó nhận diện được những tồn tại, hạn chế và đề xuất một số giải pháp cốt lõi cho giai đoạn hiện nay.

2. ĐỐI TƯỢNG VÀ PHƯƠNG PHÁP NGHIÊN CỨU

- Đối tượng nghiên cứu là cơ chế, chính sách về thuế bất động sản theo chủ trương, định hướng của Đảng và pháp luật của Nhà nước.

- Phương pháp nghiên cứu: Thu thập số liệu thứ cấp để tổng hợp các văn bản quy phạm pháp luật về thuế, thuế nhà đất, thuế sử dụng đất. Bên cạnh đó, nghiên cứu sử dụng 314 mẫu phiếu điều tra để khảo sát ý kiến đối với người sử dụng đất, người sở hữu nhà ở và tài sản khác gắn liền với đất (51,5%), các cán bộ, công chức có liên quan đến lĩnh vực đất đai và bất động sản (21,6%), các đơn vị kinh doanh bất động sản (26,9%) tại TP. Hà Nội và TP. Hồ Chí Minh vào tháng 3/2024, kết hợp tham khảo ý kiến của các chuyên gia. Nghiên cứu thực hiện điều tra các nội dung về chính sách miễn giảm thuế sử dụng đất nông nghiệp, việc điều chỉnh mức thuế suất đối với thuế sử dụng đất phi nông nghiệp và thuế thu nhập cá nhân từ chuyển nhượng bất động sản, việc mở rộng đối tượng chịu thuế và việc ban hành luật thuế bất động sản.

3. KẾT QUẢ NGHIÊN CỨU

3.1. Đánh giá tình hình thực hiện chính sách thuế bất động sản ở nước ta

a) Thuế sử dụng đất nông nghiệp

Chính sách miễn thuế sử dụng đất nông nghiệp trong hơn 20 năm triển khai thực hiện đã cho thấy đây là một giải pháp quan trọng góp phần thực hiện chủ trương của Đảng và Nhà nước đối với xây dựng nông nghiệp, nông thôn qua các thời kỳ. Tổng số tiền thuế sử dụng đất nông nghiệp miễn, giảm giai đoạn 2003 - 2010 đạt trung bình khoảng 3.268,5 tỷ đồng/năm; giai đoạn từ 2011 - 2016 đạt trung bình khoảng 6.308,3 tỷ đồng/năm; giai đoạn 2017 - 2020 đạt trung bình khoảng 7.438,5 tỷ đồng/năm (Bộ Tài chính, 2022).

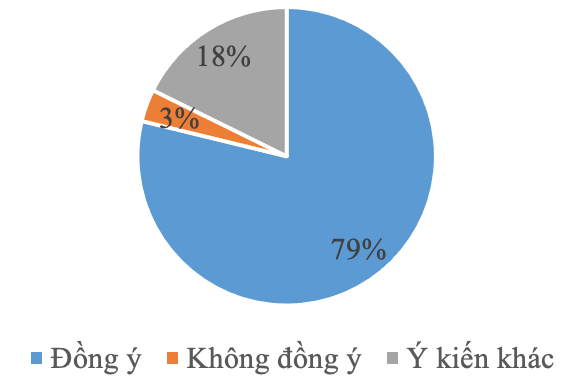

Qua khảo sát ý kiến người dân về việc có nên duy trì chính sách miễn giảm thuế sử dụng đất nông nghiệp sau năm 2025, kết quả thu được 79% ý kiến đồng ý, 3% ý kiến không đồng ý và 18% người khảo sát có ý kiến khác. Như vậy, đa số người được khảo sát đồng tình việc tiếp tục duy trì chính sách miễn giảm thuế sử dụng đất nông nghiệp trong giai đoạn tới. Chính sách này giúp người nông dân xóa đói, giảm nghèo, hỗ trợ phát triển nông nghiệp quy mô lớn, khuyến khích đầu tư từ đó thúc đẩy quá trình chuyển dịch, tái cơ cấu ngành nông nghiệp.

Theo các chuyên gia, chính sách này là cần thiết, song để phát triển nông nghiệp bền vững, cần đồng bộ các chính sách về nông nghiệp, đánh giá các tác động đa chiều để sử dụng nguồn lực đất nông nghiệp hiệu quả hơn cho người sử dụng đất và Nhà nước.

Hình 1. Kết quả khảo sát về việc duy trì chính sách miễn giảm thuế sử dụng đất nông nghiệp sau năm 2025

b) Thuế sử dụng đất phi nông nghiệp

Ở Việt Nam, Luật Thuế sử dụng đất phi nông nghiệp số 48/2010/QH12 có hiệu lực từ ngày 1/1/2012 thay thế cho Pháp lệnh thuế nhà, đất năm 1992, loại bỏ đối tượng chịu thuế là nhà ở. Mức thuế suất đối với thuế sử dụng đất phi nông nghiệp cho loại đất ở hiện áp dụng theo biểu thuế luỹ tiến từng phần gồm các mức là 0,03% đối với diện tích trong hạn mức, 0,07% đối với phần diện tích vượt không quá 3 lần hạn mức và 0,15% đối với phần diện tích vượt trên 3 lần hạn mức.

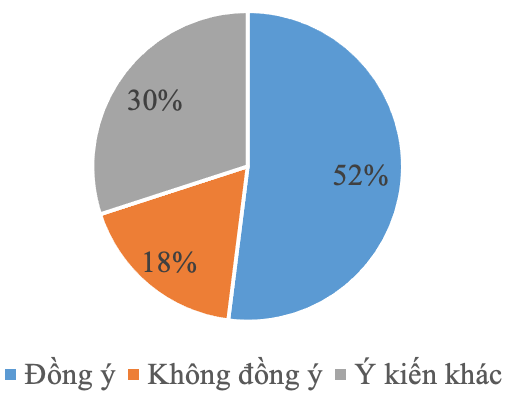

Qua khảo sát ý kiến người dân về việc tăng mức thuế suất hiện tại, kết quả thu được 52% ý kiến đồng ý, 18% ý kiến không đồng ý và 30% người khảo sát có ý kiến khác. Có thể thấy, hơn một nửa người dân đồng tình với việc tăng mức thuế suất đối với việc sử dụng đất phi nông nghiệp.

Theo các chuyên gia, mức thuế suất sử dụng đất phi nông nghiệp hiện tại thấp so với giá trị thực của đất có thể tạo điều kiện cho nạn đầu cơ, tăng giá đất và tình trạng đất để trống, đất để hoang hóa. Do đó, cần xem xét nâng mức thuế suất để hạn chế hiện tượng này và tăng nguồn thu ngân sách. Chính sách về tăng thuế cần được thực hiện một cách thận trọng và có lộ trình hợp lý, cùng với các biện pháp hỗ trợ để giảm bớt tác động tiêu cực đối với doanh nghiệp và người dân trong bối cảnh nền kinh tế hiện tại.

Hình 2. Kết quả khảo sát về tăng mức thuế suất đối với thuế sử dụng đất phi nông nghiệp

c) Thuế thu nhập cá nhân từ chuyển nhượng bất động sản

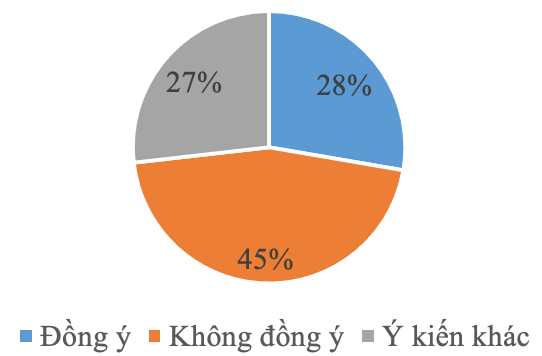

Hiện nay, thuế suất đối với chuyển nhượng bất động sản (nhà, đất) là 2% trên giá trị chuyển nhượng. Theo kết quả khảo sát về việc tăng mức thuế thu nhập cá nhân từ chuyển nhượng bất động sản, có 28% ý kiến đồng ý, 45% ý kiến không đồng ý và 27% người khảo sát có ý kiến khác. Khi nhắc đến việc tăng tiền thuế khi thực hiện các giao dịch, tâm lý người dân thường lo ngại công cụ thuế của Nhà nước sẽ ảnh hưởng tới nguồn thu cá nhân.

Hầu hết các chuyên gia cho rằng, mức thuế suất hiện tại đối với hoạt động chuyển nhượng bất động sản ở Việt Nam mặc dù thấp nhưng tạm thời có thể chấp nhận. Tuy nhiên về lâu dài, cần tăng mức thuế suất dựa vào thời gian và số lượng bất động sản chuyển nhượng để hạn chế tình trạng đầu cơ và đảm bảo công bằng thuế.

Hình 3. Kết quả khảo sát về tăng mức thuế thu nhập cá nhân từ chuyển nhượng bất động sản

d) Đối tượng chịu thuế bất động sản

Trên thế giới hiện có 174/193 quốc gia áp dụng sắc thuế liên quan đến tài sản, bất động sản hoặc nhà đất, nhưng sử dụng các tên gọi khác nhau như: Thuế tài sản (65 quốc gia); thuế bất động sản (51 quốc gia); thuế đất (30 quốc gia) và còn lại là thuế sử dụng đất, thuế nhà đất.

Việc đánh thuế bất động sản ở Việt Nam hiện nay chủ yếu tập trung vào thuế đất, áp dụng đối với loại đất ở và đất sản xuất kinh doanh. Qua khảo sát ý kiến người dân về việc đánh thuế không chỉ với “đất” mà còn đối với “nhà”, kết quả thu được 37% ý kiến đồng ý, 28% ý kiến không đồng ý và 35% người khảo sát có ý kiến khác. Có thể thấy, một bộ phận người dân đồng tình với việc đánh thuế đối với “nhà”.

Hình 4. Kết quả khảo sát về mở rộng đối tượng chịu thuế

Các chuyên gia đều nhận thấy việc mở rộng cơ sở tính thuế đem lại tiềm năng đối với nguồn thu ngân sách và sự phát triển bền vững của thị trường bất động sản nhưng cũng nhấn mạnh tầm quan trọng của việc thiết kế chính sách thuế một cách hợp lý để không gây áp lực quá lớn lên người dân và doanh nghiệp.

e) Nghiên cứu ban hành luật thuế bất động sản

Qua khảo sát ý kiến người dân về việc nghiên cứu xây dựng và ban hành luật thuế bất động sản, kết quả thu được 60% ý kiến đồng ý, 26% ý kiến không đồng ý và 14% người khảo sát có ý kiến khác. Người dân cho rằng, bất kỳ luật thuế mới nào cũng cần phải minh bạch và công bằng. Họ yêu cầu Nhà nước phải rõ ràng về mục đích, cách thức áp dụng và các đối tượng chịu thuế, đảm bảo rằng thuế được thu và sử dụng một cách hiệu quả, không phân biệt đối xử giữa các nhóm dân cư hoặc các khu vực địa lý khác nhau.

Hình 5. Kết quả khảo sát về nghiên cứu ban hành luật thuế bất động sản

Các chuyên gia đều đồng thuận về tầm quan trọng của việc xây dựng và ban hành luật thuế về bất động sản tại Việt Nam. Họ nhấn mạnh rằng, luật thuế mới cần phải được tham vấn rộng rãi ý kiến của cộng đồng, giúp đảm bảo chính sách được xây dựng dựa trên thực tế, phản ánh đúng nhu cầu và nguyện vọng của người dân, đồng thời tăng cường tính khả thi và sự chấp nhận của xã hội.

3.2. Một số tồn tại, nguyên nhân và giải pháp về chính sách thuế bất động sản

a) Một số tồn tại và hạn chế

Tại tất cả các nước trong đó có Việt Nam, thuế tài sản đều thu cho ngân sách địa phương. Tại các nước thuộc nhóm G7, thuế này đóng góp cao nhất khoảng 90% ngân sách địa phương (tại Anh) và thấp nhất khoảng 40% (tại Đức). Tỷ trọng số thu từ thuế bất động sản trên GDP của Việt Nam chiếm 0,034%. Như vậy, thuế tài sản tại Việt Nam chỉ đạt khoảng 7% của các nước phát triển trung bình thuộc Hiệp hội ASEAN, chỉ đạt khoảng 1,6% mức trung bình của nhóm các nước OECD và chỉ đạt khoảng 1% của các nước thuộc nhóm G7. Thực trạng thu thuế bất động sản thời gian qua tại Việt Nam cho thấy mức thu thuế quá thấp chưa đủ để thúc đẩy sử dụng đất có hiệu quả và tạo nguồn thu bền vững cho ngân sách Nhà nước.

Thực tế quá trình sử dụng đất nông nghiệp đang tồn tại tình trạng đất đai được giao cho hộ gia đình, cá nhân nhưng không được canh tác hoặc canh tác không hiệu quả, gây nên hoang hóa, lãng phí đất. Bên cạnh đó, tình trạng đầu cơ trên thị trường bất động sản đã góp phần tạo ra sự bất ổn, gây áp lực tăng giá và tạo ra sự bất bình đẳng trong xã hội. Các nhà đầu cơ quan tâm đến lợi nhuận ngắn hạn thay vì giá trị thực của bất động sản, tích tụ nguồn cung bất động sản nhưng không đưa vào sử dụng dẫn đến nợ xấu tại các ngân hàng thương mại và khiến cho thị trường có nguy cơ suy thoái. Đặc trưng của đầu cơ bất động sản là hiện tượng tập trung các nguồn lực vào một số khu vực có tiềm năng phát triển, làm cho giá bất động sản tại những khu vực này tăng cao trong ngắn hạn. Tình trạng đầu cơ cũng gây ra sự bất bình đẳng về sở hữu bất động sản khi những tầng lớp người giàu có sử dụng tài sản của mình để đầu cơ kiếm được lợi nhuận lớn, trong khi những người thu nhập thấp không thể tham gia vào thị trường bất động sản hay sở hữu nhà ở.

Cơ sở tính thuế sử dụng đất, thuế thu nhập từ chuyển nhượng bất động sản ngoài việc căn cứ vào các yếu tố về diện tích, thuế suất thì đều liên quan đến yếu tố giá đất, giá bất động sản. Tuy nhiên, khi thị trường bất động sản bộc lộ những hạn chế, hệ thống thông tin bất động sản chưa hoàn chỉnh, chưa đầy đủ và cập nhật, thiếu sự liên kết giữa các cơ quan quản lý đất đai và cơ quan quản lý thuế, khó khăn trong việc thu thập các thông tin bất động sản, thì việc định giá không chính xác và thấp hơn nhiều so với giá của thị trường thường xuyên xảy ra.

b) Nguyên nhân của những tồn tại trong chính sách thuế bất động sản

Thứ nhất, phần lớn các giao dịch bất động sản hiện nay đều xảy ra tình trạng hai giá (giá kép), nghĩa là giá mua thực tế và giá ghi trong hợp đồng mua bán có sự chênh lệch nhau, giá thực tế cao hơn nhiều so với giá ghi trong hợp đồng chuyển nhượng để giảm bớt số tiền nộp thuế thu nhập từ chuyển nhượng bất động sản. Điều này không phản ánh đúng bản chất các giao dịch bất động sản, không thu thập được nguồn dữ liệu chính xác từ thị trường và gây thất thu về thuế cho ngân sách Nhà nước.

Thứ hai, việc xây dựng cơ sở dữ liệu và hệ thống thông tin đất đai đã được Bộ Tài nguyên và Môi trường triển khai thực hiện trong nhiều năm nhưng đến nay, do những nguyên nhân khách quan và chủ quan khác nhau mà kết quả đạt được trên phạm vi cả nước nhìn chung còn hạn chế; các vấn đề về kỹ thuật chưa giải quyết triệt để, liên quan chủ yếu đến sự không thống nhất giữa các địa phương (Lê Gia Chinh, 2024). Cơ sở dữ liệu về nhà ở và thị trường bất động sản đã được quy định trong Nghị định số 44/2022/NĐ-CP nhưng việc thu thập, xây dựng và cập nhật cơ sở dữ liệu trên vẫn đang được nghiên cứu, hướng dẫn (Chính phủ, 2022).

Thứ ba, mặc dù Luật Đất đai 2024 đã bổ sung thêm quy định về việc xác định thu nhập chịu thuế thu nhập cá nhân trong trường hợp chuyển nhượng quyền sử dụng đất theo giá đất trong bảng giá đất, tuy nhiên các phương pháp định giá đất, giá bất động sản phục vụ công tác quản lý giá tại Việt Nam hiện nay vẫn còn nhiều bất cập, chủ yếu liên quan đến các nguyên tắc xác định giá trị thị trường và các phương pháp định giá hàng loạt phục vụ việc thu thuế.

c) Một số giải pháp hoàn thiện chính sách thuế bất động sản

Về giải pháp đối với hệ thống văn bản pháp luật, cần đẩy nhanh tiến độ xây dựng và ban hành luật thuế bất động sản, thay thế thống nhất cho các chính sách, pháp luật hiện hành về thuế, đảm bảo phù hợp điều kiện kinh tế - xã hội Việt Nam và theo thông lệ quốc tế. Đối với mức thuế suất, cần xem xét và đánh giá lại mức thuế suất theo chiều hướng tăng lên đối với sử dụng đất phi nông nghiệp, chuyển nhượng bất động sản để đảm bảo chức năng điều tiết, chống đầu cơ, tạo nguồn lực về tài chính ổn định cho ngân sách Nhà nước. Đối với các loại bất động sản chịu thuế, nên áp dụng thuế đối với cả “đất” và “nhà” nhằm tăng tính công bằng và minh bạch trong chính sách thuế bất động sản. Điều này giúp đảm bảo rằng mọi nguồn tài sản bất động sản đều được đánh thuế một cách công bằng. Đối với các đối tượng chịu thuế, nên miễn giảm với trường hợp hộ nghèo, người có hoàn cảnh khó khăn, người có thu nhập thấp và ngược lại, đánh thuế cao đối với những trường hợp sử dụng đất đai, bất động sản lãng phí, không hiệu quả, không đảm bảo tiến độ. Với tình hình kinh tế đất nước tại thời điểm hiện tại còn nhiều khó khăn, nên tăng thuế sử dụng đất phi nông nghiệp và thuế từ chuyển nhượng bất động sản theo lộ trình hợp lý, chẳng hạn giữ nguyên thuế suất trong hạn mức, tăng thuế suất ngoài hạn mức bắt đầu từ năm 2025.

Về giải pháp áp dụng công nghệ thông tin, cần sớm xây dựng và hoàn thiện hệ thống thông tin bất động sản trên cơ sở đẩy nhanh hoàn hiện hệ thống thông tin đất đai cùng với việc triển khai xây dựng cơ sở dữ liệu về nhà, công trình xây dựng đầy đủ, chính xác và thống nhất trên cả nước. Bên cạnh đó, cần phát triển các ứng dụng công nghệ thông tin hỗ trợ, liên kết giữa cơ quan quản lý thuế với cơ quan quản lý đất đai, quản lý nhà ở và thị trường bất động sản để đảm bảo minh bạch và hiệu quả.

Về các giải pháp liên quan đến kỹ thuật định giá, Việt Nam nên cân nhắc áp dụng cơ sở tính thuế theo ngưỡng giá trị của bất động sản, thay vì các tiêu chí về diện tích hay số lượng. Giá trị đất đai (bất động sản) được xác định theo giá trị thị trường - giá cả thu được hoặc có thể đạt được, trong các điều kiện thị trường cạnh tranh, nơi các bên được tự do tham gia và có thể giao dịch được. Để có được cơ sở dữ liệu về giá đất (bất động sản) làm cơ sở tính thuế, cần sử dụng mô hình giá để thực hiện các kỹ thuật định giá hàng loạt đến từng thửa đất, từng đối tượng bất động sản, trên cơ sở xây dựng vùng giá trị đất đai quy mô toàn quốc và sử dụng giá đất tiêu chuẩn, thửa đất tiêu chuẩn làm tham chiếu để cải thiện độ chính xác trong công tác định giá cũng như đảm bảo độ tin cậy của dữ liệu bất động sản đầu vào.

4. KẾT LUẬN

Chính sách thuế bất động sản đã và đang được Đảng, Nhà nước và nhân dân quan tâm vì mức độ ảnh hưởng của chính sách đến mọi mặt của đời sống, kinh tế - xã hội. Hiện nay, mức đóng góp từ thuế liên quan đến bất động sản ở nước ta thấp, việc sử dụng đất đai không hiệu quả và hoạt động đầu cơ xuất phát phần nhiều từ các bất cập trong căn cứ tính thuế, sự chưa hoàn thiện của cơ sở dữ liệu bất động sản để thu thuế. Trên cơ sở các bất cập được nhận diện, Việt Nam cần tập trung vào các giải pháp về hoàn thiện hệ thống chính sách pháp luật, áp dụng công nghệ thông tin trong xây dựng và quản lý cơ sở dữ liệu bất động sản và cải thiện các nghiệp vụ về kỹ thuật định giá.

Chính sách thuế bất động sản rất cần thiết đối với bối cảnh hiện nay nhưng đây là một chính sách phức tạp và nhạy cảm nên cần có lộ trình thực hiện cụ thể tránh tạo ra các cú sốc đối với những đối tượng, phạm vi áp dụng. Để giảm bớt những gánh nặng về thuế, các doanh nghiệp trong lĩnh vực bất động sản cần điều chỉnh lại phân khúc, cơ cấu lại sản phẩm phù hợp với thị trường và tập trung vào các dự án đáp ứng nhu cầu thực. Để đảm bảo chính sách hiệu quả, khả thi và công bằng, cần tổ chức thảo luận lấy ý kiến các bên liên quan, tuyên truyền để người dân hiểu rõ, ủng hộ chính sách, thực hiện thí điểm tại các địa phương có những điều kiện khác nhau để đánh giá và rút kinh nghiệm áp dụng cho toàn quốc.

Phạm Sỹ Liêm1, Trần Văn Tuấn1, Đặng Trung Tú2

1Trường Đại học Khoa học Tự nhiên, Đại học Quốc gia Hà Nội

2Viện Chiến lược, Chính sách tài nguyên và môi trường

(Bài đăng trên Tạp chí Môi trường số 7/2024)

Tài liệu tham khảo

1. Bộ Tài chính, 2022, Quyết định về công bố công khai quyết toán ngân sách nhà nước năm 2020, số 1420/QĐ-BTC, ban hành ngày 15/7/2022.

2. Chính phủ, 2022. Nghị định số 44/2022/NĐ-CP về xây dựng, quản lý và sử dụng hệ thống thông tin về nhà ở và thị trường bất động sản, ban hành ngày 29/6/2022.

3. Lê Gia Chinh, 2024. Đẩy nhanh tiến độ xây dựng, vận hành, khai thác cơ sở dữ liệu đất đai. Tạp chí Môi trường, số 4 năm 2024.

4. Phạm Thanh Lan, 2022. Tổng quan về thuế tài sản đối với nhà đất và hàm ý chính sách cho Việt Nam. Tạp chí Kinh tế và Phát triển, số 305(2) năm 2022.

5. Enid Slack, 2010. The Property Tax … in Theory and Practice. Institute on Municipal Finance & Governance, Munk School of Global Affairs, University of Toronto.

6. Nara M., Mick M., 2015. How property Tax Would Benefit Africa. Africa Research Institute.

7. Sarka S., Jana J., 2020. Specifics of Real Estate Taxation in the Czech and Slovak Republics. International Atlantic Economic Society.

8. William J. McCluskey, 2013. A primer on property tax: administration and policy. Blackwell Publishing Ltd.